Selskabsskat PÅ 100 MILLIARDER KRONER GØR DANMARK RIGERE MENS iværksættere, VIRKSOMHEDER OG VELHAVERE FORLADER DANMARK

SELSKABERS BESKATNING i indkomståret 2021 SLÅR REKORD

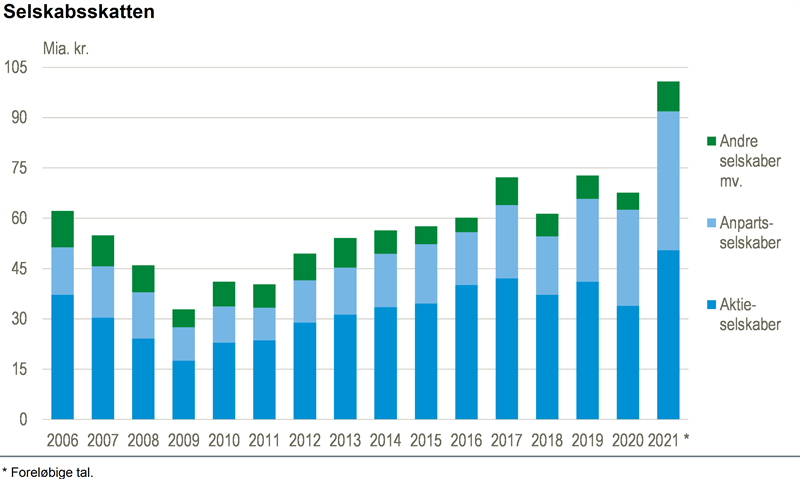

Provenuet fra selskabsskatten udgjorde 100,8 mia. kr. i 2021. Dette var en stigning på 33,1 mia. kr. fra 2020, svarende til en stigning på 49 pct. 2021 var ligesom 2020 præget af COVID-19. Overordnet set har dette dog ikke haft indflydelse på udviklingen i selskabernes skattepligtige indkomst i 2021. De steg nemlig med 152,0 mia. kr. til i alt 471,9 mia. kr. i 2021. Det var en stigning på 48 pct. Aktieselskaber stod for 50 pct. af det samlede provenu fra selskabsskatten i 2021.

Top-10 står for en fjerdedel af selskabsskatten

Provenuet fra de ti selskaber, der betalte mest i selskabsskat i 2021, udgjorde 23,2 mia. kr., svarende til 23 pct. af den samlede selskabsskat. Selskaberne på pladserne 11-100 betalte 20,2 mia. kr. i selskabsskat svarende til 20 pct. Top-100 betalte 43,4 mia. kr. i selskabsskat i 2021, svarende til 43 pct. af de samlede selskabsskatter. I 2020 udgjorde andelene hhv. 23 pct. for top-10, 22 pct. for 11-100 og 45 pct. for top-100.

Næsten hver tredje selskab betalte selskabsskat

I 2021 var der 334.279 selskaber. Af disse havde 105.078 en positiv skattepligtig indkomst, svarende til 31 pct., og skulle dermed betale selskabsskat. I 2020 var andelen 28 pct. Til sammenligning var andelen 37 pct. i 2005, hvor ændrede sambeskatningsregler medførte, at datter- og koncernforbundne selskaber skulle indberette skatteoplysninger via moder- eller administrationsselskabet. Fraregnes disse datter- og koncernforbundne selskaber, har andelen, der betaler selskabsskat, været 44 pct. i 2021, 40 pct. i 2020 og 47 pct. i 2005.

Finansiering og forsikring bidrog mest til selskabsskatteprovenuet

Branchegruppen finansiering og forsikring bidrog i 2021 mest til selskabsskatteprovenuet. Provenuet steg fra 15,7 mia. kr. i 2020 til 26,9 mia. kr., svarende til en stigning på 71 pct. Branchegruppen industri var næststørste bidragsyder med 23,7 mia. kr., hvilket var 7,0 mia. kr. eller 42 pct. mere end i 2020. Tredjestørste branchegruppe var handel, der bidrog med 18,0 mia. kr., hvilket var 6,1 mia. kr. eller 52 pct. mere end i 2020. Tilsammen bidrog disse tre branchegrupper med 68,5 mia. kr., hvilket er 68 pct. af den samlede selskabsskat.

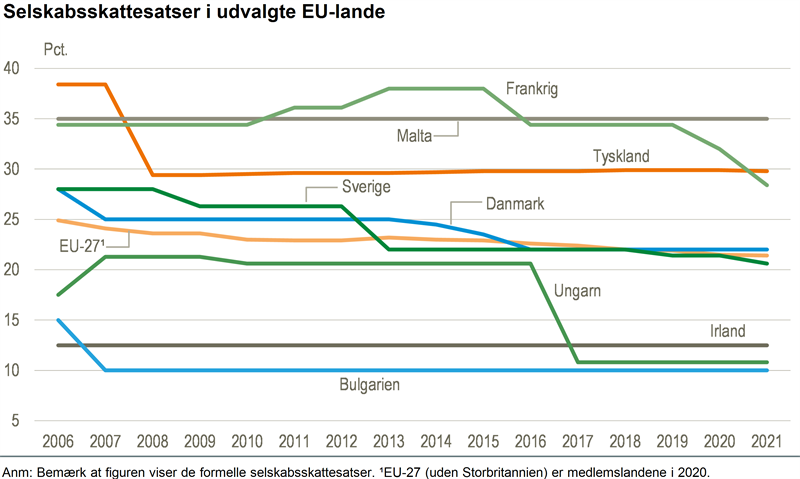

Danmarks selskabsskattesats på EU-gennemsnittet

Selskabskattesatsen i Danmark er gradvist sat ned fra 28 pct. i 2005, men den var uændret på 22 pct. i både 2020 og 2021. Bulgarien er det EU-land, hvor selskabsskattesatsen er lavest (10 pct.). Malta har i hele perioden 2005-2021 haft en sats på 35 pct., og er i 2020 det EU-land med den højeste sats. Den danske selskabsskattesats har pånær i 2016 og 2017 ligget over EU-27 (uden Storbritannien) gennemsnittet. Den svenske og danske selskabsskattesats har fulgt nogenlunde samme udvikling i perioden. Dog skal man være opmærksom på, at landene har indrettet selskabsbeskatningen forskelligt, og har forskellige måder at opgøre beskatningsgrundlaget på.

Top-10 står for en fjerdedel af selskabsskatten

Provenuet fra de ti selskaber, der betalte mest i selskabsskat i 2021, udgjorde 23,2 mia. kr., svarende til 23 pct. af den samlede selskabsskat. Selskaberne på pladserne 11-100 betalte 20,2 mia. kr. i selskabsskat svarende til 20 pct. Top-100 betalte 43,4 mia. kr. i selskabsskat i 2021, svarende til 43 pct. af de samlede selskabsskatter. I 2020 udgjorde andelene hhv. 23 pct. for top-10, 22 pct. for 11-100 og 45 pct. for top-100.

Næsten hver tredje selskab betalte selskabsskat

I 2021 var der 334.279 selskaber. Af disse havde 105.078 en positiv skattepligtig indkomst, svarende til 31 pct., og skulle dermed betale selskabsskat. I 2020 var andelen 28 pct. Til sammenligning var andelen 37 pct. i 2005, hvor ændrede sambeskatningsregler medførte, at datter- og koncernforbundne selskaber skulle indberette skatteoplysninger via moder- eller administrationsselskabet. Fraregnes disse datter- og koncernforbundne selskaber, har andelen, der betaler selskabsskat, været 44 pct. i 2021, 40 pct. i 2020 og 47 pct. i 2005.

Finansiering og forsikring bidrog mest til selskabsskatteprovenuet

Branchegruppen finansiering og forsikring bidrog i 2021 mest til selskabsskatteprovenuet. Provenuet steg fra 15,7 mia. kr. i 2020 til 26,9 mia. kr., svarende til en stigning på 71 pct. Branchegruppen industri var næststørste bidragsyder med 23,7 mia. kr., hvilket var 7,0 mia. kr. eller 42 pct. mere end i 2020. Tredjestørste branchegruppe var handel, der bidrog med 18,0 mia. kr., hvilket var 6,1 mia. kr. eller 52 pct. mere end i 2020. Tilsammen bidrog disse tre branchegrupper med 68,5 mia. kr., hvilket er 68 pct. af den samlede selskabsskat.

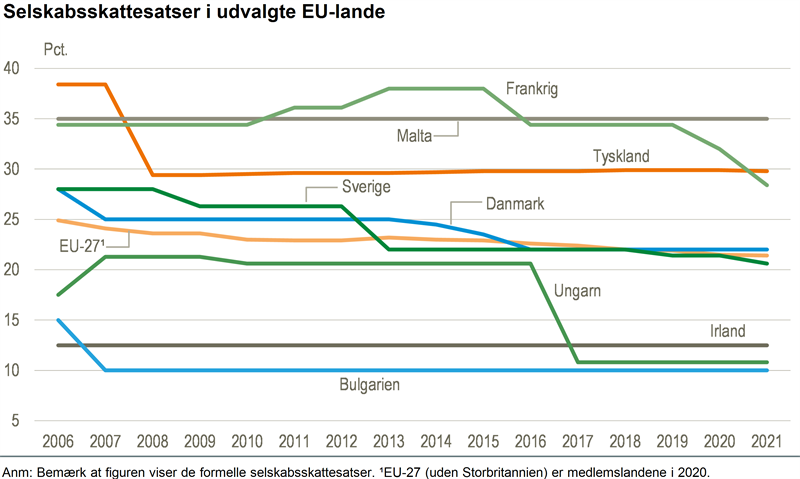

Danmarks selskabsskattesats på EU-gennemsnittet

Selskabskattesatsen i Danmark er gradvist sat ned fra 28 pct. i 2005, men den var uændret på 22 pct. i både 2020 og 2021. Bulgarien er det EU-land, hvor selskabsskattesatsen er lavest (10 pct.). Malta har i hele perioden 2005-2021 haft en sats på 35 pct., men reelt 5%. Den danske selskabsskattesats har pånær i 2016 og 2017 ligget over EU-27 (uden Storbritannien) gennemsnittet. Den svenske og danske selskabsskattesats har fulgt nogenlunde samme udvikling i perioden. Dog skal man være opmærksom på, at landene har indrettet selskabsbeskatningen forskelligt, og har forskellige måder at opgøre beskatningsgrundlaget på.

Selskabsskatten i Danmark udgør 8,2 pct. af de samlede skatter og afgifter

Selskabsskatternes andel af de samlede skatter udgør 8,2 pct. i 2021. Siden 2017 har Danmark, på nær i 2018, ligget over EU-27 (uden Storbritannien) gennemsnittet. Irland ligger i 2021 i toppen med 16,6 pct., mens Letland ligger i bunden med 2,2 pct.

Desværre flytter mange velhavere og virksomheder sydpå eller til USA

Det er altid supergodt med penge i statskassen. Men selskabsskatten er i langt mere økonomisk forvridende sammenlignet med andre kilder. Desuden er der stor konkurrence med nul procent beskatning og 5% beskatning i Europa. Derfor skades produktivitets- og velstandsudviklingen i dansk økonomi markant. Ifølge produktivitetskommissionen er de 22% selskabsskat faktisk den mest produktivitetshæmmende skat. Derfor bør selskabsskatten nedsættes til 15% hvilket svarer til OECD’s minimumskrav. De lande som vi da her vil kunne konkurrere med er Schweiz, USA, Singapore, Malta, Hong Kong, Storbritannien, Bulgarien, Ungarn, Rumænien, Tjekkiet m.v. som jo har langt lavere lønninger end i Danmark hvis vi undtager Schweiz.

Danmark er det dyreste land i forhold til arbejdskraft

Med i ligningen er de højeste lønninger i Europa. Det får også mange til at starte et andet sted i Danmark f.eks. USA (0% Skat), Asien (0% skat) eller andre EU lande, hvor skatten er ned til 5%. Selv person skatten er ned til 10% så med topskatter m.v. i Danmark er der store interesser for velhave og virksomheder i at flytte eller starte et andet sted. Dermed mister vi også mange iværksættere som burde blive i Danmark.

IVÆRKSÆTTERE STARTER IKKE I DANMARK

De fleste iværksættere overvejer at udvikle sine IP rettigheder f.eks. i Delaware eller uden for Danmark. Dermed opnår de lavere lønninger og nul procent skat eller f.eks. 5% indenfor EU. Selvom ledelsen bor i Danmark er der rigtig mange fordele, men de fleste oplyser at de vil flytte til andre lande f.eks. Bulgarien, Andorra, Portugal, Irland eller England. Det er ærgerligt.

Kilde: FT

Fotokredit: stock.adobe.com