Befordringsfradrag og skattefri kørselsgodtgørelse STIGER I 2024

Skatterådet har netop fastsat satserne for befordringsfradrag og skattefri godtgørelse for erhvervsmæssig kørsel, og borgere kan se frem til en mindre stigning i satserne i det kommende år. Omkring 1,2 mio. borgere benytter sig hvert år af muligheden for fradrag i forbindelse med transport mellem hjem og arbejdsplads. Derudover modtager mange også godtgørelse for erhvervsmæssig kørsel i egen bil. Skatterådet har tirsdag 21. november fastsat de nye satser for 2024.

Grundlæggende regler for kørselsfradrag og skattefri kørselsgodtgørelse i 2024

Kørselsfradrag og skattefri kørselsgodtgørelse er vigtige elementer for mange lønmodtagere og selvstændige i Danmark. Disse regler kan have betydelig indflydelse på den enkeltes økonomi. I 2024 er der specifikke retningslinjer og satser, der gælder for disse fradrag. Det er vigtigt at bemærke, at reglerne og satserne kan ændre sig over tid, så det er altid en god idé at holde sig opdateret via Skattestyrelsens hjemmeside eller ved at konsultere en skatterådgiver.

Kørselsfradrag

Kørselsfradraget er en skattefordel, som tillader individer at fradrage en del af deres transportudgifter til og fra arbejde fra deres skattepligtige indkomst.

- Betingelser for fradrag:

- Fradraget gælder for transport mellem hjem og arbejdsplads.

- Det gælder kun, hvis den samlede daglige rejse overstiger en bestemt afstand (oftest 24 km t/r).

- Beregning af fradrag:

- Fradragets størrelse afhænger af den samlede årlige kørselsafstand.

- Satserne for fradrag justeres årligt og kan findes på Skattestyrelsens hjemmeside.

- Dokumentationskrav:

- Det kan være nødvendigt at dokumentere rejseaktiviteten, især hvis der er tale om større fradrag.

Skattefri kørselsgodtgørelse

Skattefri kørselsgodtgørelse er en godtgørelse, som arbejdsgivere kan udbetale skattefrit til ansatte for brug af egen bil i arbejdsøjemed.

- Betingelser for godtgørelse:

- Godtgørelsen gælder for erhvervsmæssig kørsel, dvs. kørsel i arbejdsøjemed udover den almindelige transport mellem hjem og arbejde.

- Der er en øvre grænse for, hvor meget der kan udbetales skattefrit.

- Beregning af godtgørelse:

- Satserne for skattefri kørselsgodtgørelse fastsættes årligt.

- Satserne kan variere afhængigt af køretøjstype og kørselsafstand.

- Dokumentationskrav:

- Det er vigtigt at føre nøjagtig kørebog for at kunne dokumentere den erhvervsmæssige kørsel.

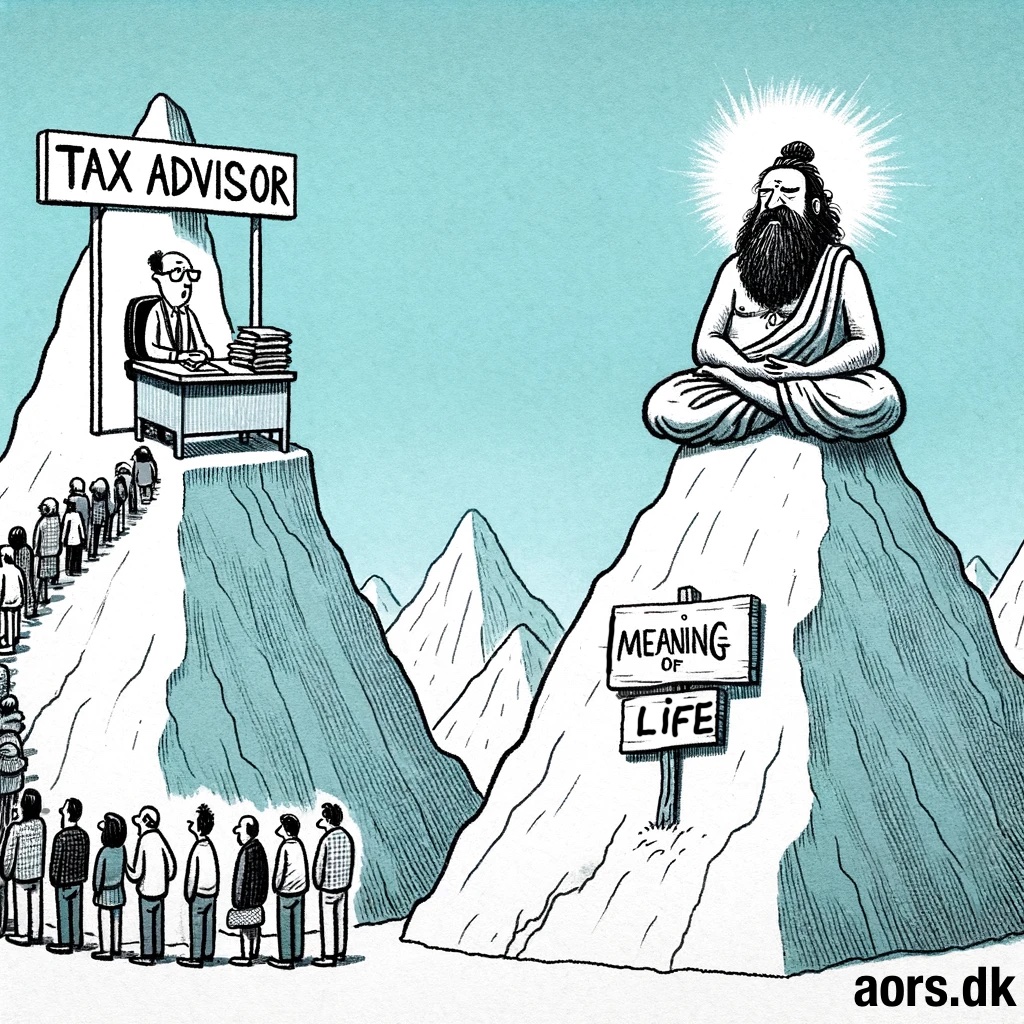

KONTAKT EN SKATTERÅDGIVER ELLER REVISOR

Både kørselsfradrag og skattefri kørselsgodtgørelse er vigtige skattemæssige elementer for mange danskere. Det er afgørende at forstå de gældende regler og satser for at kunne udnytte disse fradrag og godtgørelser fuldt ud. Det anbefales at holde sig løbende opdateret via Skattestyrelsens hjemmeside eller ved at søge professionel rådgivning for at sikre overholdelse af gældende regler og maksimere potentielle fordele.

Man kan med fordel kontakte en revisor eller skatterådgiver på +45 32177777 for Professionel skatterådgivning og opdaterede skattelove og -satser.

“Der er en mindre stigning i satserne i år, hvilket skyldes at vi forventer en beskeden stigning i benzinprisen fra i år til næste år. Derudover forventes udgifterne til vedligeholdelse af transportmiddel også at stige lidt. Alt det bliver taget med i en samlet beregning og påvirker naturligvis satserne i en opadgående retning,”

Det siger Skatterådets formand Jane Bolander her til morgen

Satserne bliver i overensstemmelse med lovgivningen beregnet ved kørsel i bil, uanset om borgerne benytter offentlig transport eller andet. Hvert år fastsættes satserne for det kommende år af Skatterådet.

Skatterådet har taget afsæt i en benzinpris på 15,94 kr./l. ved beregningerne af satserne for 2024. Ved fastsættelse af satserne indgår der i beregningerne også et skøn over omkostninger til bilens vedligeholdelse, der bl.a. omfatter udgifter til service, udskiftning af sliddele, afbalancering af dæk, supplerende rustbehandling og forsikringer m.v.

Befordringsfradrag

| År | Sats for kørsel ml. 25-120 km | Sats for kørsel over 120 km |

| 2023 | 2,19 kr. pr. km | 1,10 kr. pr. km |

| 2024 | 2,23 kr. pr. km | 1,12 kr. pr. km |

Reglerne for befordringsfradrag er uændrede, så der er fortsat ikke fradrag for de første 24 kilometer pr. dag mellem hjem og arbejde, og det gælder uanset, hvilket transportmiddel man bruger.

De pendlere, der er omfattet af de særlige regler om forhøjet befordringsfradrag i yderkommuner, får fortsat ikke nedsat satsen ved kørsel udover 120 km.

Skattefri kørselsgodtgørelse for kørsel i egen bil

| År | For de første 20.000 km | Sats for kørsel over 20.000 km |

| 2023 | 3,73 kr. pr. km | 2,19 kr. pr. km |

| 2024 | 3,79 kr. pr. km | 2,23 kr. pr. km |

Skattefri kørselsgodtgørelse kan udbetales til medarbejdere, der kører erhvervsmæssigt i egen bil, forudsat, at arbejdsgiveren fører den nødvendige kontrol hermed. Reglerne for dette er uændrede.

Satsen for udbetaling af skattefri godtgørelse for erhvervsmæssig kørsel på egen cykel, knallert, 45-knallert, scooter eller el-løbehjul er skønsmæssigt fastsat til 0,62 kr. pr. km. Det svarer til en stigning på 1 øre. Stigningen i satsen tager afsæt i den procentvise ændring i forbrugerprisindekset.

Beregning af Benzinprisen

Beregningen af satsen tager afsæt i en benzinpris på 15,94 kr./l. I skønnet over benzinprisen for 2024 er der taget udgangspunkt i den gennemsnitlige benzinpris i 2023, (95 oktan), som er fremskrevet til 2024 i overensstemmelse med forudsætningerne for udviklingen i benzinpriser m.v. i den seneste konjunkturvurdering, jf. Økonomisk Redegørelse, august 2023. Der er dermed en samlet stigning på 7 øre sammenlignet med sidste år, hvor den var sat til 15,87 kr./l.

Om Skatterådet

Skatterådet er et kollegialt lægmandsorgan, der består af 19 medlemmer, som sammen behandler og træffer afgørelse i de sager, der forelægges rådet. Skatterådet bistår Skatteforvaltningen ved forvaltningen af lovgivningen om skatter og afgifter, bortset fra lovgivning om told. Rådets primære arbejdsområde er behandlingen af principielle anmodninger om bindende svar. Herudover har Skatterådet blandt andet følgende kompetencer:

- Ændre åbenbart ulovlige afgørelser, der er truffet af et skatteankenævn, et vurderingsankenævn eller et motorankenævn

- Fastsætte skønssatser, som for eksempel satser for kørselsfradrag og befordringsgodtgørelse.

Kilde: skst.dk

Fotokredit: Mercedes, Illustration: AORS.DK, Jeppe Nielsen