HAR DU WEBSHOP? Momskontrol med udenlandske netbutikker har på fem år udløst regninger for 260 mio. kr.

Dette betyder at Skattestyrelsen nu har ret til at få udleveret f.eks. kontoudtog m.v. hvilket for de glemsomme vil medføre skattesager hvor udgangspunktet er, at man ikke har selvangivet og dermed kan der forekomme både dobbeltbeskatning og bøder på det det samme beløb som der er unddraget for.

Der henvises til følgende lovhjemmel i momsloven §75, stk. 5 FOR WEBSHOPS m.v.

Stk. 5. Told- og skatteforvaltningen kan, hvis det har væsentlig betydning for kontrol af afgiftsgrundlaget, med Skatterådets tilladelse pålægge udbydere af betalingstjenester at levere oplysninger om betalinger til brug for kontrol af

1) varer, der sælges ved fjernsalg, og

2) elektronisk leverede ydelser solgt til ikkeafgiftspligtige personer.

Siger momslovens §75, se resten af momsloven herunder.

Det bemærkes at før 1. juli 2021 skulle en udenlandsk virksomhed med fjernsalg af varer inden for EU til privatpersoner og andre ikke momsregistrerede købere i Danmark momsregistreres i Danmark og betale dansk moms, når fjernsalget her til landet oversteg 280.000 kr. i kalenderåret. Virksomheden skulle også betale dansk moms af fjernsalget her til landet i det efterfølgende kalenderår.

Skatterådets afgørelse med webbutikker

Lovhjemmel er skabt af Skatterådets afgørelse. Skatterådet har nemlig på mødet den 24. januar 2023 behandlet Skattestyrelsens indstilling til Skatterådet om pålæg af oplysningspligt i henhold til momslovens § 75, stk. 5, om at indhente oplysninger hos udbydere af betalingstjenester til brug for momskontrollen af udenlandske internetvirksomheder. Skatterådet tiltrådte Skattestyrelsens indstilling i sin helhed og meddelte således tilladelse til, at Skattestyrelsen indhenter oplysninger som angivet.

Skattestyrelsens kontrol med netbutikker

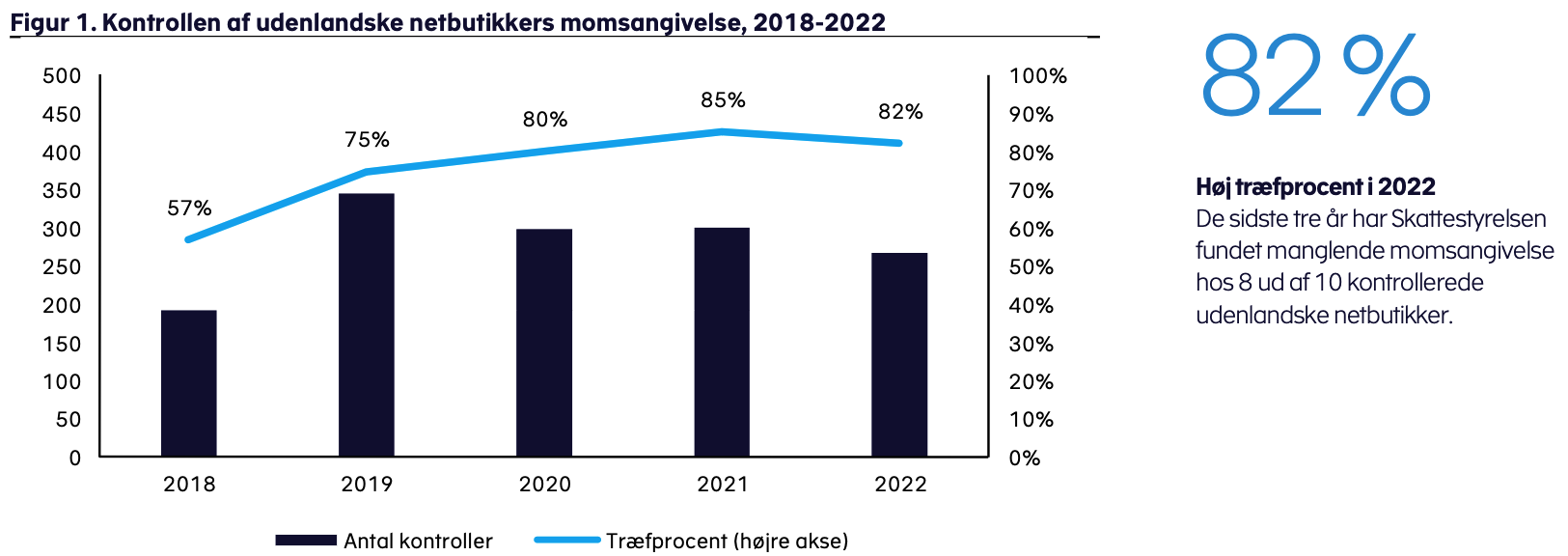

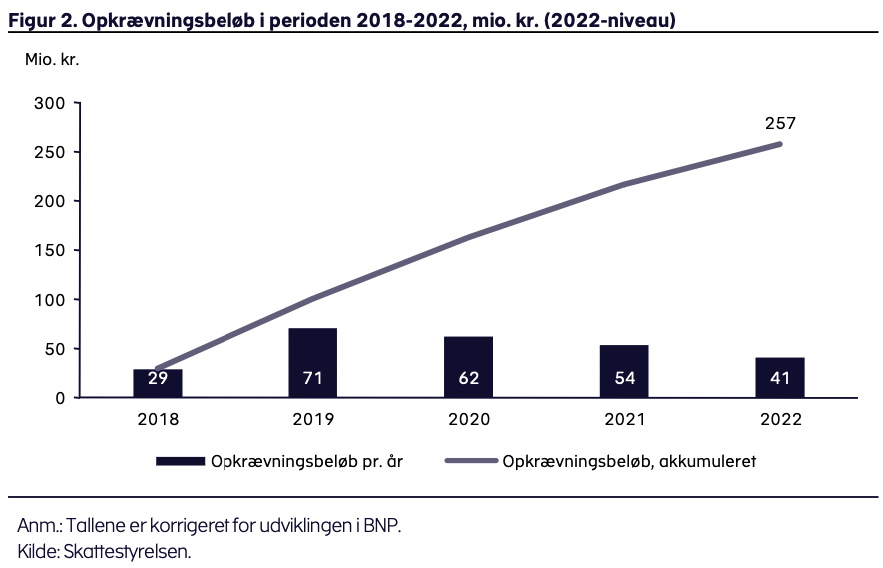

I en status på områderne har Skattestyrelsen har siden 2018 foretaget godt 1.400 kontroller af 460 udenlandske ikke-registrerede netbutikker i Danmark. Kontrollerne har udløst regninger for 260 mio. kr. Det betyder at der er kommet mange flere skattesager indenfor denne kategori med f.eks. manglende selvangivelse eller tilmelding til moms og Skattestyrelsen.

Med oplysninger om danske forbrugeres betalinger til udenlandske netbutikker kan Skattestyrelsen effektivt kontrollere om netbutikkerne angiver korrekt moms til Danmark. Skatterådet har derfor flere gange givet tilladelse til, at der kan hentes oplysninger fra pengeinstitutter om forbrugerens betalinger, og i perioden 2018 til 2022 er der på den baggrund udstedt regninger til udenlandske ikke-registrerede netbutikker for knap 260 mio. kr. Nu har Skatterådet endnu engang givet tilladelse til, at Skattestyrelsen kan få betalingsoplysninger for 2021 og 2022.

Fremadrettet vil disse betalingsoplysninger også blive brugt til at kontrollere virksomheder tilmeldt Moms One Stop Shop. Skattestyrelsen gennemfører kontrol af udenlandske netbutikker, der har et årligt salg til private forbrugere i Danmark over 10.000 euro. Oplysningerne om danske privatpersoners betalinger til udenlandske netbutikker benytter Skattestyrelsen til at kontrollere, om virksomhedernes momsregistrering og momsangivelser til Danmark er angivet korrekt.

– Danskernes internethandel er et område med kraftig vækst, og et område, hvor der løbende etableres nye udenlandske virksomheder, som potentielt kan være momspligtige i Danmark. Uden oplysninger fra pengeinstitutterne kan det være en udfordring at identificere momspligtige udenlandske internetvirksomheder og udvælge de mest kontrolrelevante, siger underdirektør i Skattestyrelsen Mia E.B. Hansen og tilføjer:

– Både den voksende omsætning blandt internetvirksomheder, og en ny fælles EU-grænse på 10.000 euro, betyder, at der vil være flere virksomheder end tidligere, der bliver momspligtige. Derfor er det også desto mere væsentligt, at Skattestyrelsen har adgang til de oplysninger, der kan hjælpe os i vores kontrolarbejde.

Siden 2018 har Skattestyrelsen foretaget godt 1.400 kontroller af mere end 460 udenlandske ikke-registrerede netbutikker med salg til danske forbrugere.

– Vi kommer ikke udenom, at betalingsoplysningerne er et effektivt værktøj, når vi skal udsøge og målrette vores kontrol med udenlandske netbutikker. Indsatsen er samtidig med til at sikre fair konkurrencevilkår overfor danske virksomheder. Jeg vil dog gerne tilføje, at vi blandt nogle af de kontrollerede virksomheder også er blevet mødt med en velvillighed til at blive momsregistreret i Danmark. På den måde har indsatsen også en forebyggende effekt, da vi må formode, at den samtidig sikrer, at virksomhederne fremadrettet også angiver og betaler moms i Danmark, siger Mia E.B. Hansen.

Læs mere i publikationen Kontrol af udenlandske netbutikker rammer plet i 8 ud af 10 tilfælde :

Se skatterådets afgørelse her:

Pålæg om oplysningspligt efter momslovens § 75, stk. 5 – Udenlandske internetvirksomheder

| Dato for udgivelse | 21 Apr 2023 08:00 |

| Dato for afsagt dom/kendelse/afgørelse/styresignal | 24 Jan 2023 16:05 |

| SKM-nummer | SKM2023.183.SKTST |

| Myndighed | Skatteforvaltningen |

| Ansvarlig styrelse | Skattestyrelsen |

| Sagsnummer | 22-0900157 |

| Dokument type | SKM-meddelelse |

| Overordnede emner | Moms og lønsumsafgift |

| Overemner-emner | Andet om moms |

| Emneord | Skatterådspålæg, oplysningspligt |

| Resumé | Skatterådet har på mødet den 24. januar 2023 behandlet Skattestyrelsens indstilling til Skatterådet om pålæg af oplysningspligt i henhold til momslovens § 75, stk. 5, om at indhente oplysninger hos udbydere af betalingstjenester til brug for momskontrollen af udenlandske internetvirksomheder. Skatterådet tiltrådte Skattestyrelsens indstilling i sin helhed og meddelte således tilladelse til, at Skattestyrelsen indhenter oplysninger som angivet. |

| Hjemmel | Momslovens § 75, stk. 5. |

| Reference(r) | Skatteråd, pålæg af oplysningspligt |

| Henvisning | Den juridiske vejledning 2023-1, afsnit A.C.2.3.2 |

Formål og baggrund

Skattestyrelsen ønsker, i henhold til momslovens § 75, stk. 5, at indhente oplysninger hos udbydere af betalingstjenester til brug for momskontrollen af udenlandske internetvirksomheder.

Skattestyrelsen ønsker at fortsætte kontrollen af, om udenlandske internetvirksomheder, der sælger varer ved fjernsalg til danske privatpersoner og andre ikke-momsregistrerede købere, angiver korrekt moms til Danmark.

Ligeledes ønsker Skattestyrelsen at forsætte kontrollen af, om udenlandske internetvirksomheder, der sælger elektronisk leverede ydelser til ikke-afgiftspligtige personer i Danmark, angiver korrekt moms til Danmark.

Hvem pålægges oplysningspligt?

Skattestyrelsen ønsker at pålægge pengeinstitutter mv., der udbyder betalingstjenester, og som udsteder betalingskort til danske privatpersoner, pligt til at levere oplysninger.

Hvis nogle af pengeinstitutterne mv. er en del af en koncern, der udbyder betalingstjenester i andre selskaber i koncernen, der er relevant i forhold til pålægget, skal pålægget også omfatte disse selskaber.

Hvilke oplysninger indhentes?

Skattestyrelsen ønsker at indhente betalingskortoplysninger om unavngivne privatpersoners brug af betalingskort i udlandet,så der kan tilvejebringes en oversigt over det samlede beløb, der er overført til konkrete beløbsmodtagere i udlandet pr. måned i oprindelig valuta og danske kroner.

Der indhentes oplysninger om de enkelte beløbsmodtagere i et omfang, som gør det muligt for Skattestyrelsen at identificere de konkrete beløbsmodtagere med hensyn til navn, adresse, land, hjemmeside, branche mv.

Afgrænsningen af datamængden og den efterfølgende proces med udlevering af dataene afklares i dialog med de selskaber mv., der er omfattet af pålægget.

For hvilken periode indhentes oplysninger?

Skattestyrelsen ønsker tilladelse til at indhente oplysninger om betalinger foretaget i kalenderårene 2021 og 2022.

Begrundelse for at oplysningerne er nødvendige

Skattestyrelsen har ikke selv konkrete tal for udviklingen i handelen via internettet. Dansk Erhverv offentliggør løbende analyser af internethandlen i Danmark. Analyserne viser en kraftig vækst i handelen på såvel danske som udenlandske hjemmesider. Det fremgår af Dansk Erhvervs E-handelsanalyse fra 2021, at danskernes internethandel fortsat er støt stigende. Ifølge analysen forøges internethandlen fra 87 mia. kr. i 2015 til 182 mia. kr. i 2021. Heraf udgør handlen hos udenlandske internetbutikker 49 mia. kr. i 2021. [1]

En af hovedudfordringerne ved momskontrol af udenlandske internetvirksomheder er at identificere virksomhederne og dermed udvælge de mest kontrolrelevante. Danske forbrugeres handel hos udenlandske internetvirksomheder efterlader ofte ikke andre spor i Danmark end deres betaling med betalingskort.

Betalingskortoplysningerne kan anvendes både i forhold til identifikation af de udenlandske internetvirksomheder, udsøgning af de mest kontrolrelevante virksomheder samt kontrol af, om virksomhederne er korrekt registreret, og om de angiver korrekt moms til Danmark.

Særligt på et område som internethandel, hvor der er kraftig vækst, vil der løbende blive etableret nye udenlandske virksomheder, som potentielt kan være momspligtige til Danmark. Derudover kan der være eksisterende virksomheder, som bliver momspligtige som følge af voksende omsætning. Endvidere vil der som følge af den nye fælles EU-grænse på 10.000 euro være flere virksomheder end tidligere, der bliver momspligtige.

Det er derfor af væsentlig betydning for momskontrollen af de udenlandske internetvirksomheder, at Skattestyrelsen får betalingskortoplysninger fra udbydere af betalingstjenester om danske forbrugeres brug af betalingskort i udlandet for kalenderårene 2021 og 2022.

Ændring af momsreglerne pr. 1. juli 2021

Med virkning fra 1. juli 2021 blev reglerne for fjernsalg af varer i momsloven ændret.

1. Fjernsalg af varer inden for EU

Udenlandske virksomheder skal nu som udgangspunkt altid betale dansk moms af fjernsalg af varer inden for EU, som af virksomheden eller på virksomhedens vegne forsendes til privatpersoner og andre ikke momsregistrerede købere i Danmark fra et andet EU-land, såfremt virksomhedens samlede salg til private personer i andre EU-lande overstiger 10.000 euro.

Hvis den udenlandske virksomhed er tilmeldt EU-ordningen i Moms One Stop Shop i et andet EU-land, skal virksomheden indberette og betale den danske moms af fjernsalget til Danmark via EU-ordningen til skattemyndighederne i det EU-land, hvor virksomheden er tilmeldt EU-ordningen. Er den udenlandske virksomhed ikke tilmeldt EU-ordningen i Moms One Stop Shop, skal virksomheden derimod momsregistreres i Danmark for at kunne indberette og betale den danske moms af fjernsalget til told-og skatteforvaltningen.[5]

Den udenlandske virksomhed kan dog betale moms i sit eget EU-land, hvis den kun er etableret i ét EU-land, kun har fjernsalg af varer fra det EU-land og den samlede værdi uden moms af virksomhedens fjernsalg af varer inden for EU og af salg af elektronisk leverede tjenesteydelser, teleydelser og radio- og tv-spredningstjenester til private forbrugere i andre EU-lande set under ét ikke overstiger 10.000 euro i kalenderåret eller ikke oversteg 10.000 euro i det foregående kalenderår. Det betyder, at virksomheden ikke skal betale dansk moms af fjernsalget og salg af de nævnte ydelser til private forbrugere i Danmark.

Før 1. juli 2021 skulle en udenlandsk virksomhed med fjernsalg af varer inden for EU til privatpersoner og andre ikke momsregistrerede købere i Danmark momsregistreres i Danmark og betale dansk moms, når fjernsalget her til landet oversteg 280.000 kr. i kalenderåret. Virksomheden skulle også betale dansk moms af fjernsalget her til landet i det efterfølgende kalenderår.

EU-landenes nationale bagatelgrænser for fjernsalg af varer inden for EU (280.000 kr. i Danmark) blev ophævet med virkning fra 1. juli 2021 og erstattet af den fælles EU-bagatelgrænse på 10.000 euro.

2. Fjernsalg af varer indført fra et sted uden for EU

Fjernsalg af varer omfatter pr. 1. juli 2021 udover fjernsalg af varer inden for EU også fjernsalg af varer indført fra et sted uden for EU.[8]

Virksomheder, der er tilmeldt importordningen i Moms One Stop Shop, skal betale dansk moms af fjernsalget af varen til privatpersoner og andre ikke momsregistrerede købere i Danmark, hvis varen forsendes fra et land uden for EU og forsendelsens reelle værdi ikke overstiger 150 euro. Virksomheden indberetter og betaler den danske moms via importordningen til skattemyndighederne i det EU-land, hvor virksomheden er tilmeldt importordningen. Er virksomheden ikke tilmeldt importordningen, skal virksomheden almindeligvis ikke betale dansk moms af salget. Importøren, normalt den private forbruger, opkræves i stedet dansk importmoms i forbindelse med modtagelsen af varerne.[9]

3. Elektronisk leverede ydelser

Virksomheder, der leverer elektroniske ydelser til privatpersoner og andre ikke-afgiftspligtige personer i Danmark, skal som udgangspunkt altid betale dansk moms af disse ydelser.[10]

Hvis den udenlandske virksomhed er tilmeldt EU-ordningen i Moms One Stop Shop i et andet EU-land, skal virksomheden indberette og betale den danske moms af de elektroniske leverede ydelser til Danmark via EU-ordningen til skattemyndighederne i det EU-land, hvor virksomheden er tilmeldt EU-ordningen. Er den udenlandske virksomhed ikke tilmeldt EU-ordningen i Moms One Stop Shop, skal virksomheden derimod momsregistreres i Danmark for at kunne indberette og betale den danske moms af de elektronisk leverede ydelser til told-og skatteforvaltningen.[11]

Virksomheden kan dog betale moms i sit eget EU-land, hvis den opfylder betingelserne for at anvende den fælles EU-bagatelgrænse på 10.000 euro.[12]

Indstilling

Det indstilles, at Skatterådet i medfør af momslovens § 75, stk. 5, giver Skattestyrelsen tilladelse til at indhente oplysninger hos udbydere af betalingstjenester til brug for momskontrollen af udenlandske internetvirksomheder.

Skatterådets beslutning

Skatterådet tiltrådte på dets møde den 24. januar 2023 Skattestyrelsens indstilling i sin helhed og meddelte således tilladelse til, at Skattestyrelsen indhenter oplysninger som angivet i indstillingen.

Kilde: Dansk Erhvervs E-handelsanalyse 2021

Lovbekendtgørelse nr. 1021 af 26. september 2019 med senere ændringer

§ 1 i lov nr. 810 af 9. juni 2020.

Momslovens § 14 b, stk. 1, sammenholdt med § 4 c, stk. 3, § 4, stk. 1, og § 46, stk. 1.

Momslovens § 47, stk. 1, og § 57.

Momslovens § 21 e.

Momslovens dagældende § 48, stk. 3.

Momslovens § 14 b, stk. 2-3, sammenholdt med § 4 c, stk. 4, § 4, stk. 1, og § 46, stk. 1.

Momslovens § 46, stk. 6.

Momslovens § 21 c, § 4, stk. 1, og § 46, stk. 1.

Momslovens § 47, stk. 1, og § 57.

Momslovens § 21 e.

Momslovens §75 i sin helhed:

§ 75. Leverandører til registreringspligtige virksomheder skal på begæring meddele told- og skatteforvaltningen oplysninger om deres leverancer af varer og ydelser til disse virksomheder.

Stk. 2. Erhvervsdrivende skal på begæring meddele told- og skatteforvaltningen oplysninger om deres indkøb af varer og ydelser til virksomheden.

Stk. 3. Pengeinstitutter samt advokater og andre, der modtager midler til forvaltning eller erhvervsmæssigt udlåner penge, skal på begæring give told- og skatteforvaltningen enhver oplysning om deres økonomiske mellemværende med navngivne registreringspligtige virksomheder.

Stk. 4. Forsikringsselskaber skal på begæring give told- og skatteforvaltningen oplysninger i forbindelse med kontrollen med afgiftspligtige erhvervelser af nye lystfartøjer, jf. § 11, stk. 6, nr. 2.

Stk. 5. Told- og skatteforvaltningen kan, hvis det har væsentlig betydning for kontrol af afgiftsgrundlaget, med Skatterådets tilladelse pålægge udbydere af betalingstjenester at levere oplysninger om betalinger til brug for kontrol af

1) varer, der sælges ved fjernsalg, og

2) elektronisk leverede ydelser solgt til ikkeafgiftspligtige personer.

Stk. 6. De i stk. 5 omhandlede oplysninger skal anonymiseres, hvad angår oplysninger, der vedrører købere af de omfattede varer og ydelser.

Stk. 7. Told- og skatteforvaltningen er på tilsvarende vilkår som fastsat efter § 74, stk. 1, berettiget til at foretage eftersyn af varebeholdninger og regnskaber m.v. hos de i stk. 1 og 2 omhandlede virksomheder samt til at gennemse kontrakter m.v. hos virksomheder, der finansierer registrerede virksomheder.

Stk. 8. Enhver, der har indkøbt ydelser eller varer sammen med ydelser for et beløb, der overstiger 8.000 kr. inklusive afgift, skal på begæring meddele told- og skatteforvaltningen oplysninger om indkøbet og betalingen heraf, herunder oplysning om elektronisk betaling, jf. opkrævningslovens § 10 a.

Stk. 9. Told- og skatteforvaltningen kan give den oplysningspligtige påbud om at efterleve reglerne for meddelelse af oplysninger efter stk. 1-5. Told- og skatteforvaltningen kan pålægge den oplysningspligtige daglige bøder efter § 77, indtil påbuddet efterleves. Et påbud skal henvise til den eller de relevante regler og anvise, hvilke konkrete handlinger eller foranstaltninger den oplysningspligtige skal gennemføre for at overholde reglerne. Told- og skatteforvaltningen skal meddele påbuddet skriftligt, og det skal fremgå af den skriftlige meddelelse, at hvis den oplysningspligtige ikke efterlever påbuddet inden for en nærmere fastsat frist, kan told- og skatteforvaltningen pålægge den oplysningspligtige daglige bøder, indtil påbuddet efterleves.