kontrol af kædesvig afslører snyd i ni ud af ti tilfælde og giver milliardstore skatteopkrævninger

Det er ens egen pligt at kende lovgrundlaget for sine pligter og det er almindeligt kendt at der er f.eks. selvangivelsespligt og vi ser et stigende antal forsøg på at bruge virksomhedens økonomi til egen vinding, eller f.eks. køb af ejendomme i udlandet hvorefter de efter overdrages til andre. Dette er nemt for Skattestyrelsen at kontrollere, da Skattestyrelsens enheder for Kædesvig, eKapital X (Kryptovaluta), Cebis og Money Transfer Projektet, ideelt set hvem der modtager penge i udlandet. Skattestyrelsens kontroller af kædesvig er blevet fordoblet i perioden 2015 til 2022 og har ført til skatteopkrævninger for i alt 6,3 mia. kr. Skattestyrelsen har siden 2015 intensiveret kontrollerne mod kædesvig.

Hvordan foregår Kædesvig, momssvindel og skattesvig?

Der findes mange måder, man kan svindle på. Indenfor kædesvig kan det være momskaruseller eller fakturabrikker. Myndighedsenhederne har evner til at se mange ting herunder ekspertise i udenlandske betalinger, snyd med moms og a-skat mens det sker, eller falske regnskaber m.v. for virksomheder der indgiver et falsum regnskab, eller for virksomheder der ikke indgiver moms, a-skat, årsregnskab m.v. til tiden.

Man skal også passe på hvis man tilbydes direktørløn i et selskab hvor der sker snyd. For det er i sidste ende direktøren der står skud, først overfor kurator og det er en helt almindelig vane at de fleste kuratorer indgiver begæring til Erhvervsstyrelsen om optagelse i konkursrytter registeret som måske bliver offentligt tilgængeligt.

Med fremkomsten af de mange fintech banker i udlandet og med stadig stigende krav fra bankerne til at oprette en bankkonto er der efterhånden mange der beder om bankoprettelse hos os, fordi de selv har haft svært ved at få returkapitalen fra vores advokater eller andre der stifter retur til virksomheden, ganske enkelt fordi banken siger nej til en bank oprettelse. Mange tyr så til at oprette en udenlandsk bank, og det er lovligt, men når det kommer til momsoprettelse m.v. vil Skattestyrelsen gerne have, at der er styr på stiftelseskapitalen er kommet retur til selskabet og at der ikke foreligger stiftelsesdokumenter der indeholder apport indskud der er i aktiver som kan være svært at forklare, idet man tillige står på mål på forklaringerne om hvordan man har købt eller fået overdraget disse aktiver.

I sådanne tilfælde har Skattestyrelsen en kontrol, der nemt kan forudsige om de skal indkalde en til forklaring. Og det er et møde i Skattestyrelsen hvor man møder 2 personer fra Skattestyrelsen, f.eks. fra Skattecenter Fredensborg. På et sådant møde vil Skattestyrelsen støtte og hjælpe, men kommer det til import/eksport registrerings, afgiftregistrering og momsregistrering vil Skattestyrelsen ofte afslå en registrering og/eller stille krav om betaling af en sikkerhedsstillelse, der ofte ikke er under 250.000,-

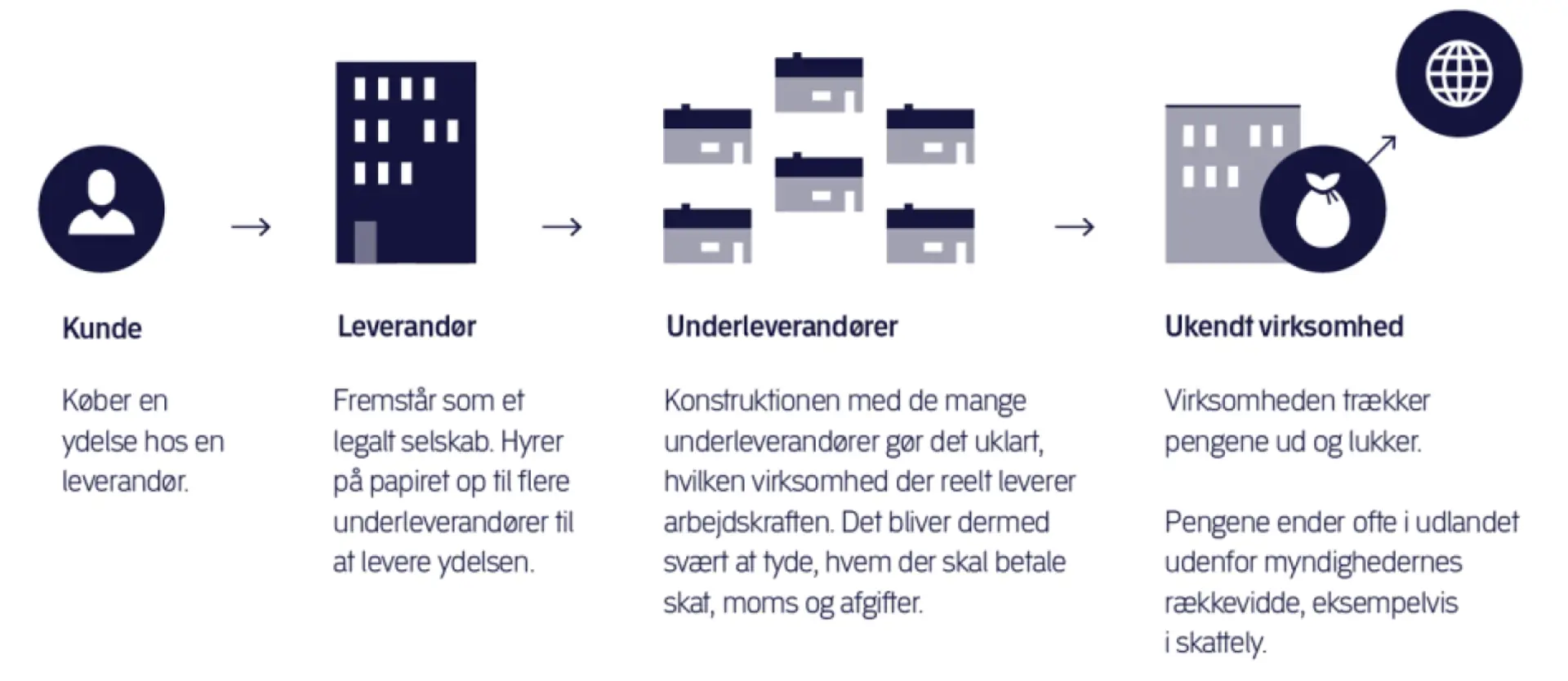

Virksomheder kan bevidst forsøge at undgå at betale skat og moms gennem kæder af underleverandører, stråmænd og fiktive virksomheder. Disse opretter fiktive fakturaer for at sløre, hvem der reelt har udført et stykke arbejde, modtaget betaling og dermed skal betale skat og moms. Enhver af disse metoder er dog at betragte som kriminel, og det politianmeldes altid af Skattestyrelsen.

Det er en dårlig idé at ty til svindel for man kan reelt bare ringe til Skattestyrelsen og sige man f.eks. ikke kan betale moms, hvorefter man kan aftale en afdragsaftale. Det er meget bedre end en sigtelse fra Politiet.

Når du bruger leverandører til at levere ydelser for din virksomhed, skal du være opmærksom på ikke at blive involveret i svindel med skat og moms. Foregår der svindel hos en leverandør eller underleverandør, kan din virksomhed ufrivilligt blive en del af “kæden”. Det kalder vi kædesvig, og vi ved, at der hvert år svindles for store beløb.

For at undgå kædesvig kan du fx kontrollere, om dine leverandører er momsregistreret eller registreret som arbejdsgiver (betaler A-skat og am-bidrag).

Du kan i realiteten hænge på ret så mange penge via underleverandører, fordi Skattestyrelsen kan hævde at du har handlet med forsæt eller groft uagtsomt.

Der bliver snydt i 9 ud af 10 tilfælde

Skattestyrelsen afslører snyd og skattesvig i ni ud af ti kontroller af kædesvig, og i perioden 2015 til 2022 har kontrolindsatsen ført til, at Skattestyrelsen har udsendt skatte- og momsopkrævninger for i alt 6,3 mia. kr. Det er dog langt fra sikkert at størstedelen af pengene bliver betalt.

”Det er af stor betydning for danskernes tillid til skattesystemet, at alle virksomheder betaler den skat og de afgifter, som de skal. Derfor er jeg også meget tilfreds med at se de flotte resultater af kontrolindsatsen, som vidner om, at det betaler sig at have en målrettet og effektiv skattekontrol,”

Det siger skatteminister Jeppe Bruus.

Kædesvig er betegnelsen for systematisk svindel med moms og skat, der maskeres gennem en række faktureringer af typisk underleverandører i servicebrancher.

Virksomheder, der forsøger at begå skatte- og momsunddragelse, benytter sig i stigende omfang af komplekse virksomhedskonstruktioner og metoder. Ved at bruge en lang kæde af underleverandører kommer det til at stå uklart, hvilket selskab der rent faktisk udfører de konkrete serviceydelser. Udviklingen stiller store krav til kontrollen på området.

Skattestyrelsen har de seneste år mere end fordoblet antallet af kontroller fra cirka 1.100 kontroller i 2015 til mere end 2.400 kontroller i 2022. I 2022 fandt styrelsen fejl eller snyd i 90 procent af kontrollerne. Den høje træfprocent ved Skattestyrelsens kontroller mod kædesvig skyldes særligt en systematisk opsamling af viden og erfaringer på området, der er med til at give en stadigt mere præcis prioritering og udvælgelse af, hvilke virksomheder der bør kontrolleres.

Når Skattestyrelsen i deres kontroller finder bevis på kædesvig hos en virksomhed, fører det til en regulering af virksomhedens skatte- og momsopkrævning, og i mange tilfælde sendes sagen også til vurdering af straf og efterfølgende politianmeldelse.

Kilde: Advokat og Revisor Samvirket og Skattestyrelsen

Fotokredit: Fotograf Steen Brogaard for fotografering af Skatteministeren samt stocks.adobe.com