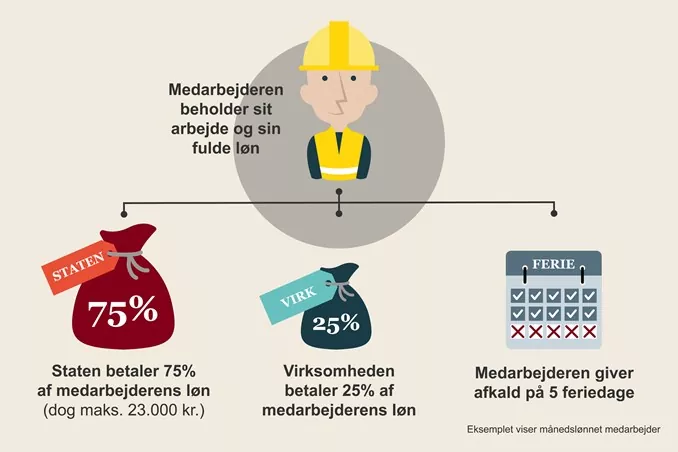

Introduktionen af den nye skattereform i 2026 stiller virksomhedsejere over for et valg mellem løn eller udbytte fra deres selskab. Denne beslutning kan være kompliceret, især for ejere af små og mellemstore virksomheder. En Som Skatteeksperter kan vi sige at alle stort bør tage stilling til de nye regler.

Det drejer sig aktuelt om ca. 300.000 berørte virksomhedsejere, som skal være opmærksomme på ikke at betale mere skat end nødvendigt. Med de nye skattesatser kan det for mange nemlig være mere fordelagtigt at betale skat af indkomsten i stedet for udbytte, når reformen træder i kraft.

Ændrede Skattesatser og Deres Indvirkning

De nye skattesatser, der træder i kraft i 2026, vil ændre betingelserne for, hvornår det er mest fordelagtigt at udbetale udbytte eller tage løn. For mange kan det nemlig betale sig at få udbetalt flere penge, hvis man vælger at betale skat af selve indkomster, i stedet for at udbetale udbytte. Det er klart en afvejning der kan vedrører f.eks. pensionsindbetalinger, topskat og børne- unge ydelser m.v.

Løn versus Udbytte

For nuværende er løn op til topskattegrænsen og udbytte, der beskattes med 27 %, de mest skatteeffektive metoder. Med indførelsen af en mellemskat i 2026 vil det blive endnu mere fordelagtigt at tage løn frem for udbytte.

Praktiske Overvejelser for Virksomhedsejere

Virksomhedsejere skal nøje overveje, hvordan de strukturerer deres indkomst efter den nye reform. Det bliver afgørende at beregne, hvad der bedst kan betale sig skattemæssigt, og muligvis justere deres løn- og udbyttepolitik i overensstemmelse hermed.

For yderligere information om skattereformen kan man besøge.

I 2026 indføres en mellemskat og en top-topskat i Danmark. Mellemskatten på 7,5 % skal betales i intervallet mellem den nuværende topskattegrænse på ca. 640.000 kr. og op til ca. 777.000 kr. Dette betyder, at der kommer nye overvejelser for virksomhedsejere omkring, hvordan man bedst muligt udtager indkomst fra sit selskab, enten som løn eller udbytte.

Skatteovervejelser for virksomhedsejere

Som virksomhedsejer kan man vælge mellem at tage løn eller udbytte ud af sit selskab. Lønnen kan trækkes fra i selskabet og beskattes op til ca. 56 %, mens udbytte ikke kan trækkes fra og beskattes med 27 % af de første 61.000 kr. og 42 % af alt derover. Er man gift, er beløbsgrænsen fordoblet. Det er derfor vigtigt at se på den samlede skat, når man overvejer disse muligheder.

Regler i 2024

Med de nuværende regler giver det mening at give sig selv løn op til topskattegrænsen på ca. 640.000 kr. Overstiger man denne grænse i 2024, beskattes udbytte samlet med ca. 54,8 % og løn med ca. 56 %. Derfor vil det være mest fordelagtigt at tage udbytte ud, når man kommer over topskattegrænsen.

Den laveste skat opnås stadig ved at udbetale løn til sig selv op til topskattegrænsen og derefter udbytte, som alene beskattes med 27 % hos modtageren.

Ændringer i 2026

Med indførelsen af mellemskatten i 2026 ændrer situationen sig. Løn bliver mere fordelagtig end udbytte op til den nye topskattegrænse på ca. 777.000 kr. Dette betyder, at virksomhedsejere bør overveje at tage løn op til denne nye grænse for at minimere skattebetalingen.

Yderligere overvejelser

Bemærk, at regnestykket kan påvirkes af specifikke pensionsindbetalinger, børneydelser, hustubidrag og virksomhedens sammensætning. For eksempel kan udbytter hjemtages fra udlandet, hvis man har virksomheder der, og disse ikke er datterselskaber inden for EU.

I 2026 indføres en mellemskat og en top-topskat i Danmark. Mellemskatten på 7,5 % skal betales i intervallet mellem den nuværende topskattegrænse på ca. 640.000 kr. og op til ca. 777.000 kr. Dette betyder, at der kommer nye overvejelser for virksomhedsejere omkring, hvordan man bedst muligt udtager indkomst fra sit selskab, enten som løn eller udbytte.

Skatteovervejelser for virksomhedsejere

Som virksomhedsejer kan man vælge mellem at tage løn eller udbytte ud af sit selskab. Lønnen kan trækkes fra i selskabet og beskattes op til ca. 56 %, mens udbytte ikke kan trækkes fra og beskattes med 27 % af de første 61.000 kr. og 42 % af alt derover. Er man gift, er beløbsgrænsen fordoblet. Det er derfor vigtigt at se på den samlede skat, når man overvejer disse muligheder.

Regler i 2024

Med de nuværende regler giver det mening at give sig selv løn op til topskattegrænsen på ca. 640.000 kr. Overstiger man denne grænse i 2024, beskattes udbytte samlet med ca. 54,8 % og løn med ca. 56 %. Derfor vil det være mest fordelagtigt at tage udbytte ud, når man kommer over topskattegrænsen.

Den laveste skat opnås stadig ved at udbetale løn til sig selv op til topskattegrænsen og derefter udbytte, som alene beskattes med 27 % hos modtageren.

Ændringer i 2026

Med indførelsen af mellemskatten i 2026 ændrer situationen sig. Løn bliver mere fordelagtig end udbytte op til den nye topskattegrænse på ca. 777.000 kr. Dette betyder, at virksomhedsejere bør overveje at tage løn op til denne nye grænse for at minimere skattebetalingen.

Yderligere overvejelser

Bemærk, at regnestykket kan påvirkes af specifikke pensionsindbetalinger, børneydelser, hustubidrag og virksomhedens sammensætning. For eksempel kan udbytter hjemtages fra udlandet, hvis man har virksomheder der, og disse ikke er datterselskaber inden for EU. Har man udenlandske pensionsordninger skal ens beskatningsprofil tilpasses den aktuelle danske indkomst med fradrag eller tillæg i sin helhed som beskrevet overnfor.

Man kan kontakte vores 31 skatterådgivere ved at ringe på +45 32177777.

Kilde: Advokat og Revisor Samvirket, AORS.DK, Telefon +45 32177777 (ikke sms)

Fotokredit: stock.adobe.com

Personer/FirmaerEmner/#: #virksomhedsejer, #skat, #udbytte, #lønbeskatning, #mellemskat, #topskat, #2026skatteændringer

Copyrights: Ⓒ 2024 Copyright by https://AORS.DK – kan deles ved aktivt link til denne artikel.